こんにちは。建築士ママブロガーのひだまりです。

住宅ローンのシミュレーションなどで

と思われた方もいると思います。

住宅ローンの返済方法には【元利均等返済】と【元金均等返済】の2種類があるんですよ。

一文字しか変わらない、よく似た言葉ですがどちらを選ぶかで総支払い額や月々の返済額が変わってきます。

どう違うのか図とシミュレーションで説明します。

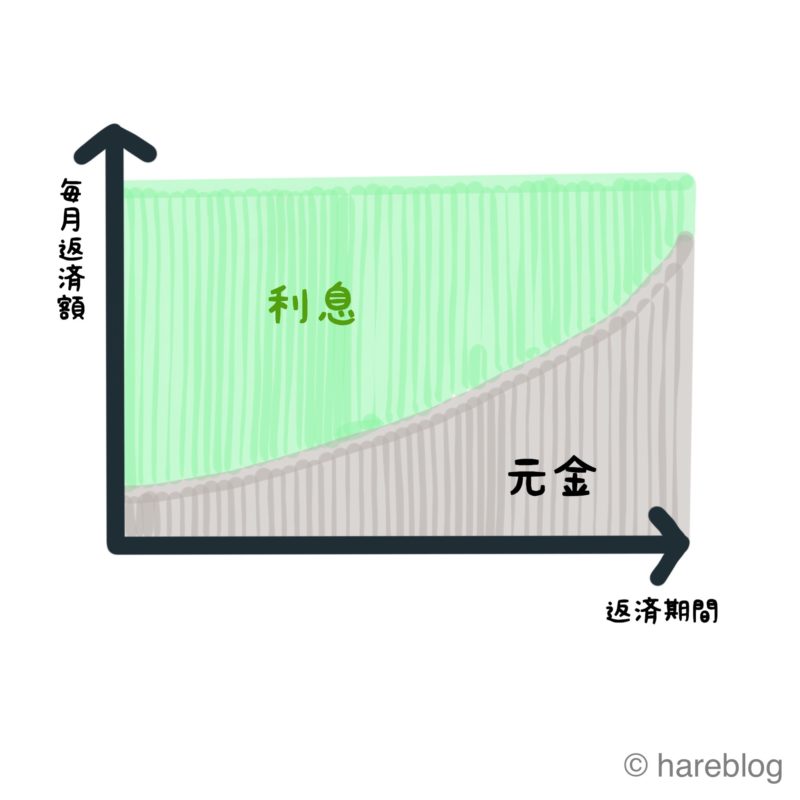

元利均等返済とは

元利均等返済とは毎月同じ決まった金額を支払う返済方法です。

月々の支払い額が決まっているため、どのくらい自分が支払うのか感覚的にもわかりやすいのが特徴です。

元利均等返済を選ぶメリット・デメリットがこちら。

- 返済額が一定で決まっているので長期の返済計画が立てやすい

- 返済初期の支払額が「元金均等返済」より安い

- 「元金均等返済」より総支払い額が多くなる。

(返済したお金は先に利息分として使われるため、元金の減少が遅くなる)

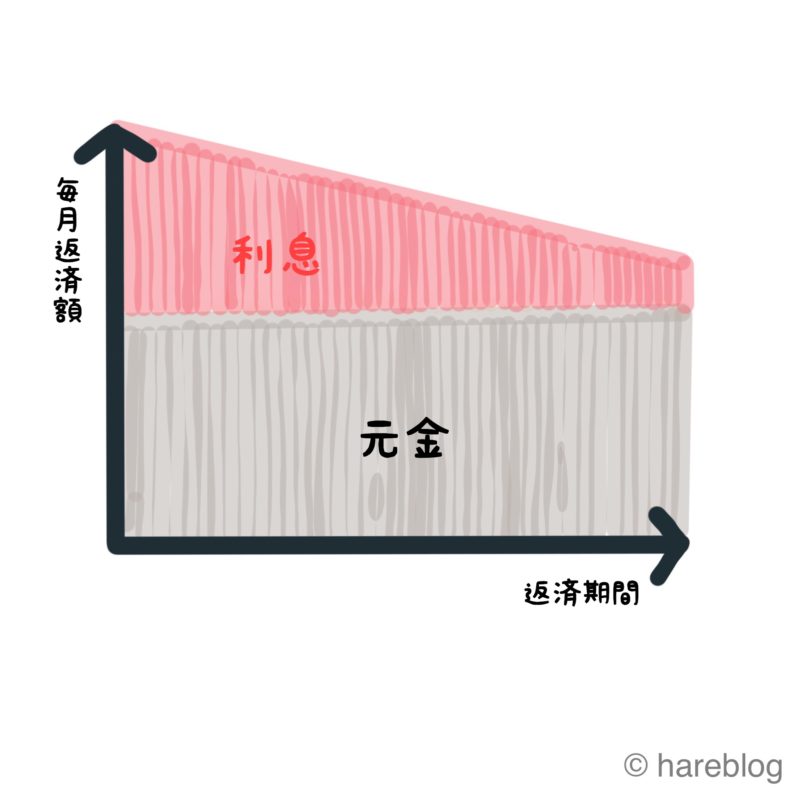

元金均等返済とは

元金均等返済は支払うべき元金を均等割したものに利息を足した額を返済する方法です。

支払うごとに確実に元金が減るので月々の返済額が年数とともに減少していく支払い方法です。

支払い総額は元利均等返済より安くなりますが、返済初期の支払額が高くなります。

元金均等返済を選ぶメリット・デメリットがこちら。

- 支払い金額が減っていくため返済期間の後半が楽になる

- 総支払い額が「元利均等返済」より少なくなる

(元金の返済額が一定で、残りの金額にかかる利息がプラスされるから)

- 返済初期の支払い金額が大きくなる

- 借り入れをするときの収入基準が通るには、高い年収が求められる

元利均等返済と元金均等返済の差額をシミュレーション

元利均等返済と元金均等返済ではどのような違いがでるのかシミュレーションしてみましょう。

借入額:2,500万円

金利:1.5%(全期間固定)

返済期間:30年

ボーナス返済:なし

左が元利均等返済。右が元金均等返済です。

総支払額の差は約40万円元利均等返済の方が高くなりました。

このグラフをみると、元金均等返済が総支払額が安いのでいいように見えますが、月々の支払い金額がどうなるかみていきましょう。

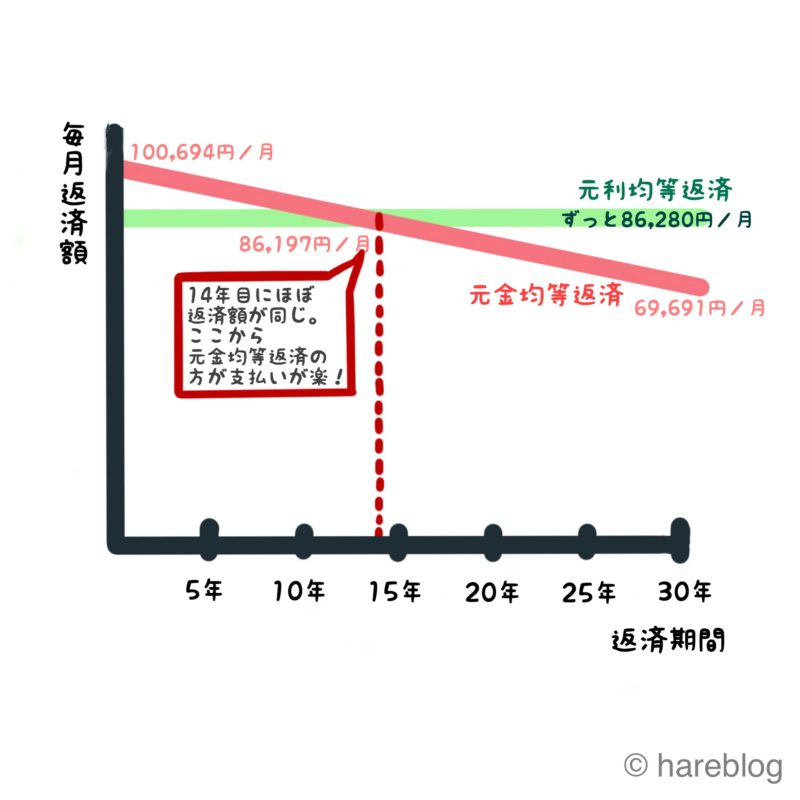

毎月の返済額で比較

毎月の返済額で比較してみます。

支払い初期は元金均等返済の方が100,694円と元利均等返済より高くなっています。

返済の支払いを始めてから14年目の時に、元利均等返済と元金均等返済の月々の支払い額がほぼ同じになります。

14年目までは元金均等返済の方が毎月の支払い額が大きいです。

14年目以降は、元金均等返済の方が安くなっていきます。

家を買ってすぐはなにかとお金がかかることも多いので元金均等返済を選択するには経済的な余力が必要になりますね。

低金利の今、元利均等返済がおすすめ

今の低金利だから元利均等返済が特におすすめです。

元利均等返済と元金均等返済の総支払額の差が少ないのです。

(金利水準が高いほど、返済期間が長いほど元金均等返済の方が返済総額が少なくなります。)

子育て期の方は、これから子供の教育費など日々の生活にかかってくるお金も増えますよね。

毎月の返済額が決まっている元利均等返済が返済計画が立てやすくて安心ですよね。

また新築を建てて直後はなにかと思わぬ出費も多いものです。

これから新しい家で楽しく安心して家族の思い出を増やしていく場所なのに、住宅ローンの支払いに無理があってはいけません。